償却資産

ページ番号:357819835

更新日:2025年12月12日

償却資産とは

固定資産税の課税の対象となる償却資産とは、土地及び家屋以外の事業のために用いることができる資産で、その減価償却額又は減価償却費が法人税法又は所得税法による所得の計算上、損金又は必要な経費に算入されるもの(これらに類する資産で法人税又は所得税を課されない方が所有されるものを含む)をいいます。

- 「事業」とは、一定の目的のために一定の行為を継続、反復して行うことをいい、営利又は利益を得ることを目的とすることを必要とはしません。

- 「事業のために用いる」とは、所有者がその償却資産を自己の営む事業のために使用する場合だけでなく、事業として他人に貸し付ける場合も含みます。

申告していただく方

償却資産申告書などを提出していただく方は、豊中市内に、毎年1月1日現在、事業のために用いることができる償却資産を所有している方です。

また、次の方々も申告が必要になります。

- 償却資産をほかに貸している方

- 割賦販売の場合など、所有権が売主に留保されている償却資産は、原則として買主の方

- 償却資産の所有者が分からない場合は、その償却資産を使用されている方

- 償却資産を共有でお持ちの方(各々の持分に応じて個々に申告するのではなく、共有者全員が連名で申告していただく必要があります。)

申告の対象となる資産

申告の対象となる資産は、毎年1月1日現在において、事業のために用いることができる償却資産で、次の 1~10 のいずれかに該当するものです。

- 税務会計上で減価償却の対象としている資産(※1)

- 建設仮勘定で経理している資産のうち、事業の用に供することができる状態にあるもの

- 決算期以降に取得した資産で、まだ固定資産勘定に計上していない資産

- 簿外資産(会社の帳簿には記載していない資産)であるが、事業の用に供しているもの

- 耐用年数を経過し(減価償却済み)、帳簿上残存価額のみが計上されている資産

- 遊休資産・未稼働資産であっても維持補修の行われている資産

- 美術品などについて、「法人税基本通達7-1-1」などに規定される減価償却資産として取り扱うもの

- 大型特殊自動車(陸運局への登録の有無にかかわらず償却資産に該当する)

- 賃貸人(テナントなど)の家屋所有者以外の方がその事業を営むために取り付けた内装・造作及び建築設備などの資産(※2)

- 事業専用割合が100%ではない資産(※3)

※1 法人の場合、10万円未満の資産であっても個別に減価償却しているものは申告の対象となります

※2 地方税法第343条第10項及び豊中市市税条例第60条第7項の規定より、賃貸人が償却資産として申告することになります

※3 事業専用割合にかかわらず、取得価額全額が申告の対象となります

なお、国税とは取扱いが異なりますのでご注意ください。(詳しくは償却資産に関する質問 Q6をご確認ください。)

また、耐用年数が1年を超えて取得価額(1個又は1組当たり)が10万円以上の資産については以下の【早見表】をご覧ください。

早見表

【早見表】

※以下のような資産は、申告の対象外です。

- 耐用年数が1年未満又は取得価額が10万円未満の資産で、税務会計上固定資産として計上しないもの(一時に損金又必要経費に算入するもの)

- 取得価額が20万円未満の償却資産で、税務会計上3年間で一括償却しているもの

- 法人税法第64条の2第1項又は所得税法第67条の2第1項に規定するリース資産で、取得価額が20万円未満のもの

- 棚卸資産(商品など)

- 無形減価償却資産(ソフトウェア、特許権など)

- 自動車税又は軽自動車税の課税対象となる自動車など

注意

中小企業者などが平成18年4月1日から令和8年3月31日までの間に取得し使用する、取得価額30万未満の減価償却資産については、当初取得の年度で損金又は必要経費に算入することができます。この特例措置は租税特別措置法による国税(法人税・所得税)に関する制度ですので、固定資産税では適用されません。この特例により損金又は必要経費に算入した資産は償却資産の申告が必要にとなります。

償却資産の評価

償却資産の評価方法は、資産の取得時期、取得価額及び耐用年数を基本にしています。

資産一品ごとに評価額を算出し、全資産の合計額が決定価格(課税の基礎となる価格)となります。

| 取得時期 | 評価額 |

|---|---|

前年中に取得した資産(令和8年度申告であれば、令和7年1月2日から令和8年1月1日まで) |

取得価額×(1-r/2) |

前年前に取得した資産(令和8年度申告であれば、令和7年1月1日以前) |

前年の評価額×(1-r) |

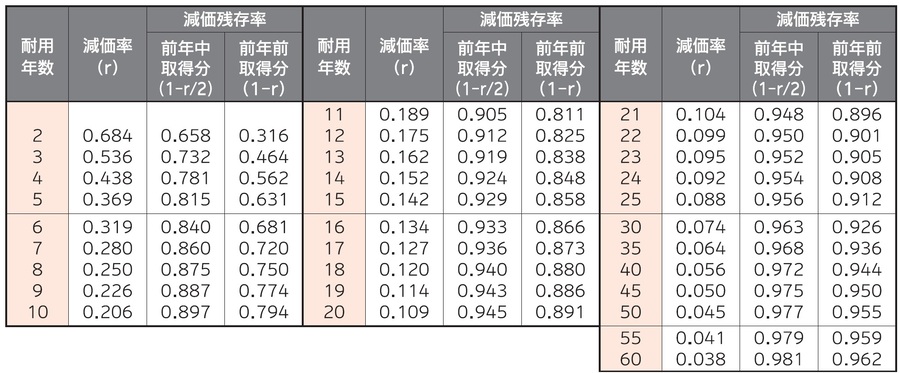

※r……耐用年数に応ずる減価率(原価残存率表を参照)

毎年この方法により計算し、評価額が取得価額の5%になるまで償却します。評価額が取得価額の5%未満になる場合は、5%でとどめます。

減価残存率表

減価残存率表については申告の手引き(7ページ)でもご確認いただけます。

耐用年数

耐用年数は総務省の法令データ提供システム(外部リンク)から「減価償却資産の耐用年数等に関する省令」で検索できます。

※耐用年数は「減価償却資産の耐用年数等に関する省令」別表1、2及び5、6が適用されます。

| 例外となる耐用年数について | 内容 |

|---|---|

| 中古見積耐用年数 | 減価償却資産の耐用年数等に関する省令第3条の規定により見積もった耐用年数 |

| 短縮耐用年数 | 法人税法施行令第57条の規定により耐用年数の短縮について国税局長の承認を受けたとき |

税額

固定資産税額(100円未満切り捨て)=課税標準額(1,000円未満切り捨て)×1.4%

課税標準額は、土地・家屋・償却資産の課税標準額を合計したものです。

ただし、償却資産の課税標準額が150万円(免税点)未満である場合は、固定資産税(償却資産)は課税されません。(課税されない場合は、特に通知しません)

課税標準の特例

地方税法第349条の3、地方税法附則第15条、第15条の2及び第15条の3などに規定される一定の要件を備えた資産には、課税標準の特例が適用されます。詳しくは下記のページをご覧ください。

非課税となる資産

地方税法第348条2項に規定される一定要件を備えた償却資産は非課税になりますが、申告は必要です。

非課税対象の資産を所有されている場合は「課税標準の特例・非課税該当償却資産申告書(課税台帳)」に必要事項を記入し、各種添付書類と共に毎年提出してください。

「課税標準の特例・非課税該当償却資産申告書(課税台帳)」は上記の「償却資産(固定資産税)の課税標準の特例について」からもダウンロードすることができます。

閲覧制度

自己の償却資産に係る課税内容は、毎年4月1日から固定資産課税台帳の閲覧により、確認していただくことができます。

なお、固定資産の価格は毎年3月31日までに決定されます。

申告書の提出について

申告の手引きや提出書類のダウンロード、申告書の書き方などについて詳しくは下記のページをご覧ください。

よくある質問

お問合せ

財務部 固定資産税課

〒561-8501 豊中市中桜塚3丁目1番1号 豊中市役所第一庁舎2階

電話:06-6858-2144(償却資産担当)

ファクス:06-6842-2797